[Matéria atualizada em 14/01/20, às 12h15] A Intelbras oficializou o pedido de abertura de capital junto à CVM na última terça-feira, 12. Nos documentos de “Aviso Ao Mercado” e “Prospecto Preliminar”, a companhia informa que a previsão da oferta pública inicial (IPO) será no dia 4 de fevereiro, com 72 milhões do total de 327 milhões de ações que a empresa possuía após a entrada no pregão.

A empresa estima que o preço do papel na estreia na B3 será entre R$ 15,25 e R$ 19,25. Com esse valor, a companhia espera alcançar R$ 1,2 bilhão na oferta base. Se necessário, um lote suplementar de 10,5 milhões de ações será oferecido ao mercado.

Na B3, a Intelbras será nomeada com o código “INTB3”.

Expectativas

Com o montante obtido no IPO, a empresa pretende expandir sua capacidade de produção e atuação, como:

– Expansão territorial das fábricas em Manaus (AM) e Santa Rita do Sapucaí (MG), além da nova planta produtiva em Tubarão (SC) para produtos voltados ao segmento de energia;

– Expandir a oferta de Hardware as a Service (HaaS);

– Expansão das equipes comerciais e conclusão da instalação de seu CRM.

Operação e finanças

Trecho do documento apresentado para a CVM

Fundada em 1976 em Santa Catarina, a Intelbras é especializada em fornecer para empresas, residências e condomínios equipamentos de: segurança eletrônica, controles de acesso, redes, comunicação, energia e energia solar. Atualmente, possui quatro unidades no Brasil: duas em São José (SC), uma em Santa Rita do Sapucaí (MG) e uma em Manaus (AM).

Está presente em 98% dos municípios brasileiros com potencial de consumo de eletrônicos e conta com uma rede de 370 distribuidores e 80 revendedores credenciados. Além do Brasil, a companhia tem contratos de exportação de produtos para países da América do Sul, América Central e África.

Considerando a soma até o terceiro trimestre de 2020, a Intelbras registrou receita líquida de R$ 1,4 bilhão, 20% acima do R$ 1,2 bilhão do mesmo período em 2019. O lucro líquido cresceu 2,6%, de R$ 118 milhões para R$ 121 milhões, no mesmo período. E o Ebitda foi de R$ 250 milhões, aumento de 78% ante R$ 150 milhões do ano anterior.

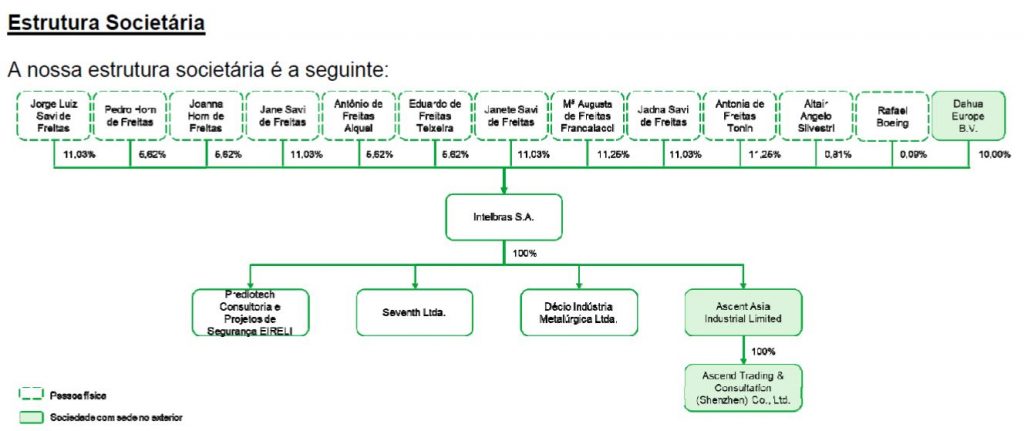

Seu principal parceiro comercial é o grupo chinês Dahua, que fornece equipamentos de segurança eletrônica e possui 10% da empresa. Atualmente, a companhia é controlada pela família Freitas e tem como CEO Altair Silvestri, funcionário com 40 anos de Intelbras.