O Radar Fintechlab lançou a sua edição de junho nesta semana e revelou crescimento no número de empresas de finanças ligadas à tecnologia no Brasil, de 453 para 604 fintechs, um aumento de 33% se comparado com o último estudo. A pesquisa é feita sempre em um período de dez em dez meses e considera as fintechs e empresas de eficiência financeira (como companhias que trabalham com dados).

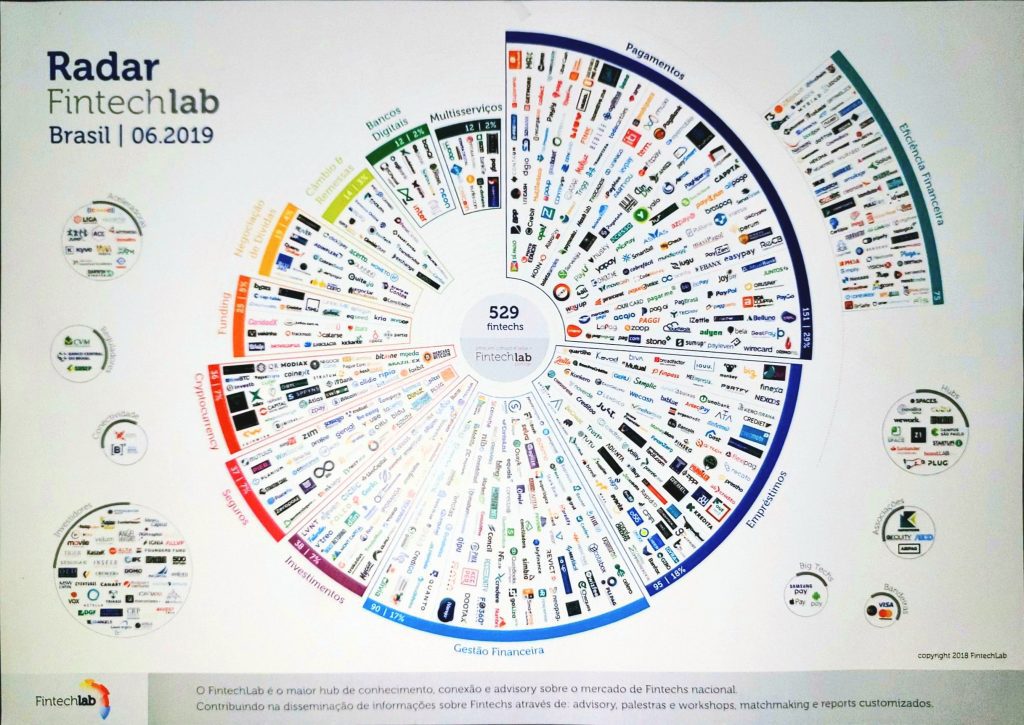

Considerando apenas as fintechs, o radar encontrou 529 empresas puramente dedicadas a finanças. Dessas, o setor de pagamentos é o que tem mais companhias, 151, o que representa 29% do total de fintechs. As outras firmas do estudo são:

– 95 são companhias de empréstimos e representam 18% do mercado;

– 90 são de gestão financeira e representam 17% do total do radar;

– 38 são do setor de investimentos e representam 7% do total;

– 37 são de seguros e representam 7% do total;

– 36 são companhias do segmento de criptomoedas e representam 7% do tota;

– 25 são empresas de funding (como financiamento coletivo) e representam 5% do total;

– 19 são de negociação de dívidas e representam 4% do total;

– 14 são de câmbio e remessas e representam 3% do total;

– 12 são banco digitais e representam 2% do total;

– 12 são de multisserviços e representam 2% do total do mercado.

Crescimento

Durante o Ciab Febraban 2019 nesta semana, o cofundador do Radar Fintechlab, Fábio Gonsalez, apresentou os quatro principais destaques do ecossistema de fintechs. O segmento de investimentos foi o que mais cresceu no período, de 24 para 38 empresas, um aumento de 59%. Em bancos digitais o crescimento foi de 50%, de 8 para 12. Em pagamentos o salto foi de 106 para 151, um incremento de 43%. Em empréstimos o crescimento foi de 36%, de 70 para 95 representantes.

Estagnação e mortandade

Por sua vez, Marcelo Bradaschia, o outro fundador do estudo, explicou ao Mobile Time que quatro segmentos estagnaram nos últimos dez meses: seguros, negociação, câmbio e funding. Para ele, esses setores precisam de sinais positivos do regulador, embora tenham visto avanços no Banco Central, CVM e Susep. Além disso, ele reconhece que o mercado começa a passar por mudanças culturais e técnicas, como a adoção do modelo “pay as you drive” nos seguros.

O pesquisador ressaltou que houve um índice de 10% (47 fintechs) que desaparecem do ecossistema brasileiro. Ainda assim, o índice de mortandade é menor que o esperado se comparado com os números do Sebrae em startups que morrem no primeiro ano, 25%.

Saúde das fintechs

Além do Radar Fintechlab, a dupla investigou pela primeira vez o momento das fintechs, coletando resposta de 12% da base. Entre as companhias ouvidas pelo estudo, 72% dizem que estão em um momento de tração, com busca de escalabilidade; 54% estão com as ‘contas no azul’ ou próximas de sobreviver sem investimentos; e 46% estão em um momento de gastar dinheiro para crescer (cash burn, em inglês).

“Hoje em dia, são vários fatores que nos deixam otimistas com o setor: os clientes inseridos na economia digital, os reguladores estão convergindo, a tecnologia está mais acessível (exemplo: serviços de cloud), interesse dos incumbentes (grande bancos) e as fronteiras da indústria se dissolvem, como empresas do varejo apostando em fintechs”, disse Gonsalez. “A percepção do empreendedor é boa, ele está disposto a investir em capital, e consegue empatar o investimento”.

Vale dizer que, entre as empresas investigadas para entender o momento delas, 82% não possuem operações no exterior.

Aporte e aceleração

Outros destaques do estudo mostram o cenário de investimentos no País: 56% das fintechs operam com capital próprio; 49% nunca tiveram qualquer rodada de capital; 22% receberam investimento de capital anjo; 17% contaram com suporte de Venture Capital, sendo que 25% delas foram em pré-série A, 17% em Série A e apenas 2% participaram de rodadas posteriores.

“Tem mercado para tudo. Hoje já entrou muito capital em série A, assim como as IPOs. Você tem muito recurso de bancos para funding de operação, por exemplo. O Goldman Sachs fez um investimento em um funding de empréstimos, recentemente. Isso começa a provar que temos cases de sucesso, e você começa a atrair capital para o setor”, afirmou Bradachia. “É uma questão de maturidade, times mais preparados, um mercado mais pronto, e o regulador criando subsídios para crescer de uma maneira segura”.

Aqui, vale frisar ainda que 42% das empresas não participaram de qualquer programa de aceleração.