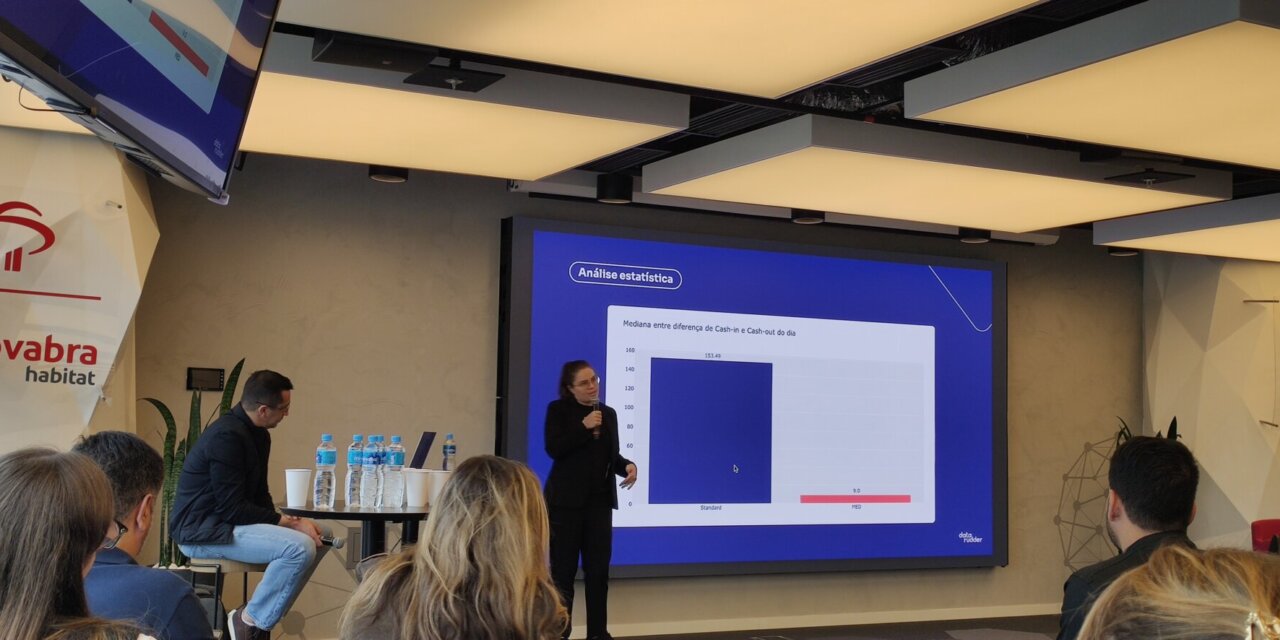

A inteligência de dados é uma importante aliada no combate a fraudes em contas bancárias. É o que a CEO da Data Rudder, Rafaela Helbing, apontou durante o evento Antifraude Summit, realizado em São Paulo, nesta quarta-feira, 18. Segundo ela, o combate às contas laranja na Data Rudder é baseado na combinação de três pilares: análise estatística, banco de dados em grafos e modelagem para IA. A conta laranja é de uma pessoa que tem todos os seus dados comprovados e, de fato, são reais. Em média, seus donos têm 26 anos e a cedem para ser uma espécie de fluxo do dinheiro fraudado, em que ele entra e sai de forma muito rápida.

No primeiro pilar, avalia-se as movimentações financeiras. Normalmente, a conta de um laranja tem um fluxo de movimentação acentuado desde o início de seu uso. “O normal é que o número de transações seja por volta de 1,1 por dia, quando a conta é usada pelo fraudador, esse valor sobe para uma média de 6,6 transferências”, explica a CEO. Nesse ir e vir de dinheiro, as contas laranja conversam entre si através de texto codificado no Pix e valores. Este tem como intuito saber se a conta de destino continua ativa, principalmente através de transações de baixo valor. “Cerca de 44% das contas laranja fazem esses testes, enquanto as lícitas são apenas 2%”, afirmou Helbing.

Nessa avaliação também se leva em conta a realidade financeira do usuário e os valores transferidos. Além de analisar se o cliente recebe algum auxílio do governo e a sua idade. “Movimentações de alto valor, ocorrendo rapidamente em contas de pessoas jovens, entre 18 a 24 anos, já são motivo de alerta”, destacou a CEO.

Inteligência de dados nos detalhes

O segundo pilar, o banco de dados em grafos, por sua vez, consiste na avaliação de risco com base na distância (em termos de transferência) para uma conta laranja. Essas informações entram como features no modelo de inteligência artificial. Já o terceiro pilar compreende as modelagens variáveis. Para treinar a IA, a empresa distingue conta laranja da conta aluguel (conta de passagem), por incluírem diferentes variáveis. No caso da primeira, os dados levantados nos dois pilares anteriores são incluídos.

A Data Rudder acrescenta à modelagem, informações como movimentações nos últimos dias, valor das transações, desvio padrão, balanço diário e número de chaves Pix, já que normalmente, contas fraudadas possuem várias delas. Outra característica comunal são as transferências para casas de apostas e criptomoedas. “O fraudador faz isso para manter o dinheiro a salvo. É uma forma de garantir que mesmo se a conta dele for encerrada, ele não perde o valor que pegou”, explicou Helbing.

Além disso, é feita uma comparação quanto ao perfil de quem envia e de quem recebe o dinheiro. Em um contexto de fraude, as transações acontecem para diferentes estados, com uma ampla diversidade de idade e de renda. Com base nessa gama de variáveis, são gerados os algoritmos, que usam técnicas de balanceamento de dados. O smote, que gera de forma automática amostras de fraudes e as replica, é o que tem funcionado melhor para a Data Rudder.

Na visão da CEO, o principal desafio dessa tecnologia é diferenciar a conta laranja da conta aluguel. “Na conta de passagem, o cliente usa os serviços diariamente, até aparecer uma transação fraudulenta. Para isso, temos um modelo transacional, em que avaliamos se a transferência tem risco de ser uma fraude, ao tempo em que vemos o histórico daquele usuário”, falou Helbing. Ela ressalta que nem sempre a pessoa está ciente da fraude e encerrar seu vínculo com a instituição financeira não é o caminho mais adequado.

Foto: Rafaela Helbing, CEO da Data Rudder, em apresentação na Antifraude Summit/Karina Merli